相続とは

相続とは、人の遺産を次の世代に受け継がせること

相続とは、「権利義務を受け継ぐ」ことを言い、「相続人」とは亡くなった人の財産を引き継ぐ人で、亡くなった方のことは「被相続人」と呼びます。

財産を引き継ぐ際に、その財産の量(価値)に対して様々なルールにより税金が課せられることになります。「私の家族に資産家は居ないから大丈夫」と全く心配をしていなかった方でも場合によっては申告の必要が出てくることもあります。

せっかく故人がご家族のために・・・と思い、遺された財産を、受け取る方がしっかり手続きをしないばかりに、ほとんどの財産を納税する羽目になってしまう可能性もないとは言えません。

法に則り、少しでも多くの財産を手元に残そうとする取組みは、故人の想いを最大限受け取るための努力でもあります。

お金に関わることですので、訴訟問題に発展したりすることもあるため様々なエキスパートの力が必要になることもあります。是非、遺した方も、受け取る方も満足出来る相続を目指していきましょう。

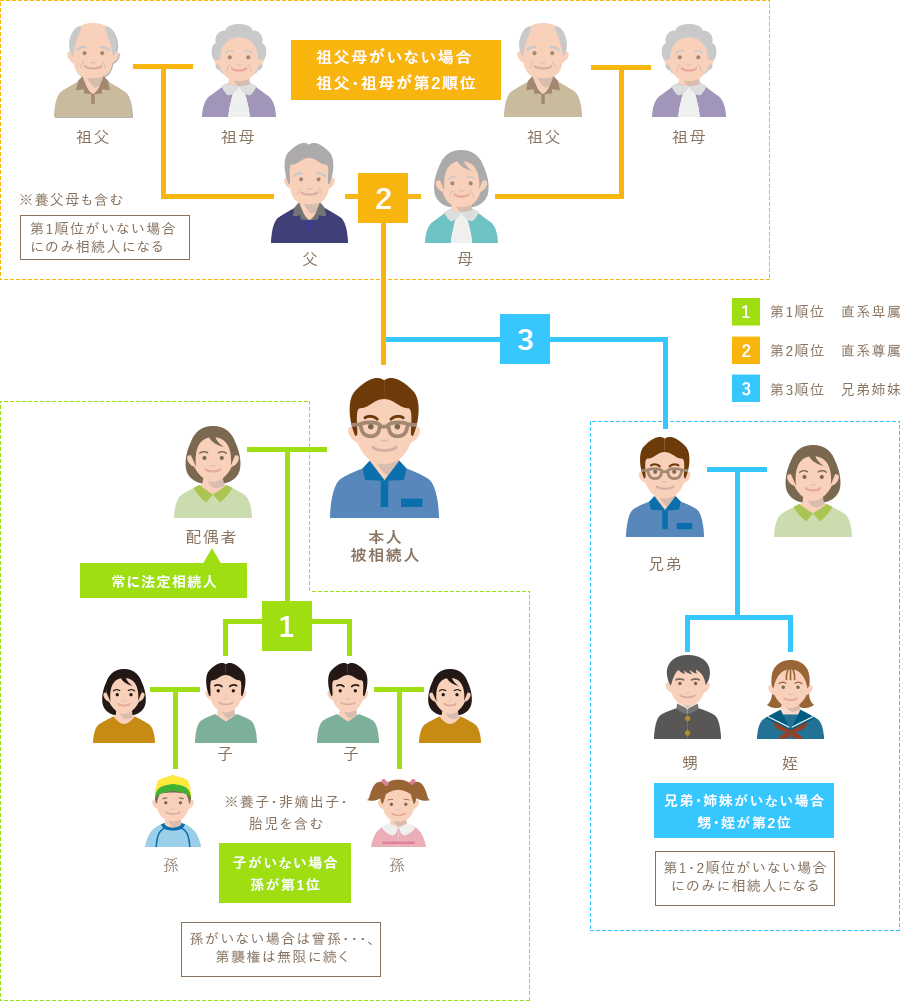

誰が受け継ぐの?=法定相続人

亡くなった財産所有者を「被相続人」、財産を受け継ぐ人を「相続人」といいます。

「法定相続人」とは、配偶者や限られた親族など民法で決められている相続人のことです。

何を受け継ぐの?=相続財産

まずは、何が相続財産になるのかが重要です。相続財産とは、相続の対象になる遺産のことです。相続財産というと、一般的には現金や預貯金、不動産などだと思われていますが、それ以外にも借金などの負債や権利なども対象となります。反対に、相続されると思われているけれども、実は相続財産にならない財産や権利もあります。

何が相続財産になり、ならないのかについて正確に理解しておかないと、適切に相続手続きを進めることができないので、まずは「相続財産」の内容を押さえておきましょう。

- 不動産(土地、建物)

- 動産(自動車、船舶、家具、貴金属、書画、骨董品)

- 現金(預金、貯金)

- 手形

- 小切手有価証券(株式、社債、投資信託)

- 債権(売掛金、貸付金)

- 借地権

- 定期借地権

- 借家権

- 地上権

- 損害賠償請求権

- 著作権

- 電話加入権

- ゴルフ会員権

- 借入金支払い手形

- 買掛金

- 賃料支払い義務

- 保証債務(保証人、連帯保証人など)

- 未払いの税金(固定資産税、所得税、住民税、事業税など)

- 未払いの社会保険料(国民健康保険料、国民年金保険料など)

- 使用賃借上の借主の地位

- 雇用契約上の地位

- 委任契約上の地位

- 扶養請求権

- 恩給受給権

- 年金の受給権

- 各種資格・許認可など

事前に財産は把握しておきましょう

「財産一覧(エンディングノートと呼ばれたりもしています)」といったものを作成すると、全ての財産を把握できるのでお勧めです。

財産の中にはその評価方法が非常に複雑なものもを多く、一般の相続人同士で調べ、まとめるには限界がありますので専門家へ相談されることをお勧めします。

マイナスの財産が多かった場合

マイナスの財産が多かった場合、相続発生から3ヶ月以内であれば相続放棄が可能です。ただし、相続人が債務の保証人になっていた場合、保証人は、債務者の借金を保証すると決めたのですから、債務者が亡くなった場合、借金を返済していかなくてはいけません。相続放棄をしたとしても、この義務だけは免れません。

相続発生後の流れどれだけ受け継ぐの?(受け継ぐ割合)=法定相続分

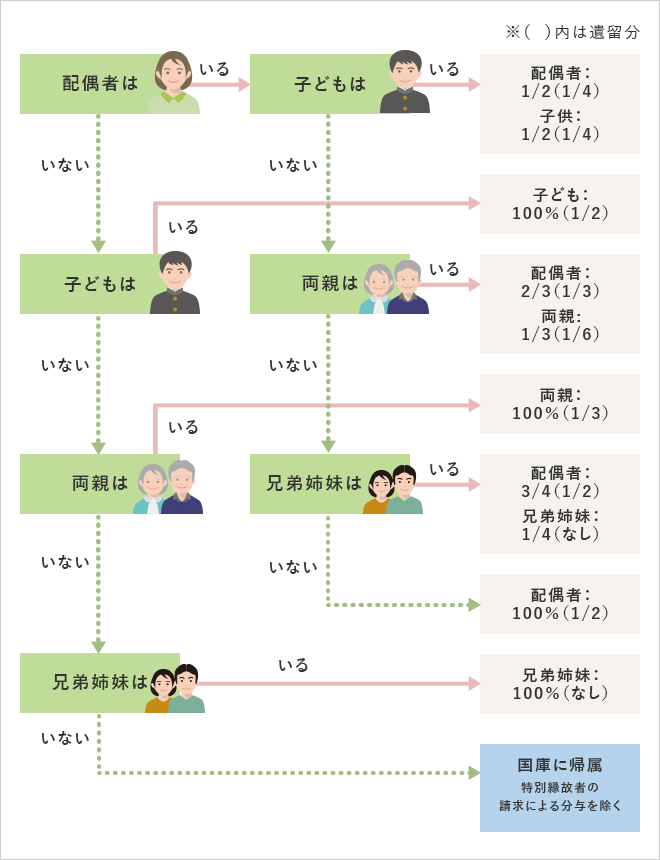

被相続人との関係によって遺産分割の割合も決められています。これを「法定相続分」といいます。

※代襲相続人

亡くなった人よりも先に子どもが死亡している場合は、その直系卑属(孫系)が、兄弟姉妹が死亡している場合は、その子ども(甥・姪)が法定相続人(代理相続人)となります。

遺留分とは?

遺留分とは、遺言や贈与があると、本来の法定相続人であっても遺産相続ができなくなることがありますが、そのようなときでも、相続人に法律上保障された一定の割合の相続財産のこといいます。

相続税とは

相続税とは、相続や遺言で遺産を受け継ぐ際に、遺産総額の金額が大きいとかかる税金のこと

相続税(相続にかかる税金)とは、被相続人(亡くなった方)の遺産(相続財産)を相続で受け継いだ場合や、遺言によって遺産を受け継いだ場合に、その遺産総額となる金額が大きいとかかる税金で、相続税は遺産が以下の金額を超える場合に、金額に応じた相続税率が適用されます。

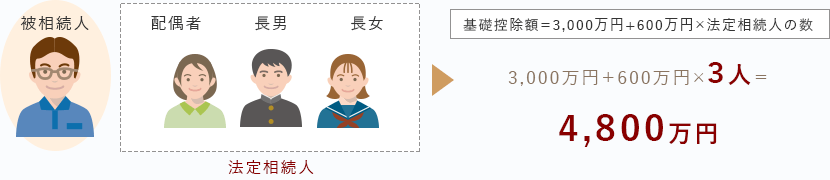

相続税法ではある程度の財産までは相続税がかからないようになっており、これを「基礎控除」といいます。正味財産額が基礎控除額より大きい場合には、相続税がかかります。

例えば、法定相続人3人で相続財産が4,800万円以下だったりすると、相続税の計算をして相続税がかからないとなりますので、相続税の申告をする必要はまったくありません。

基礎控除額の計算方式

| 相続人の数 | 2人 | 3人 | 4人 | 5人 | ... |

|---|---|---|---|---|---|

| 基礎控除額 | 3,600万円 | 4,200万円 | 4,800万円 | 6,000万円 | ... |

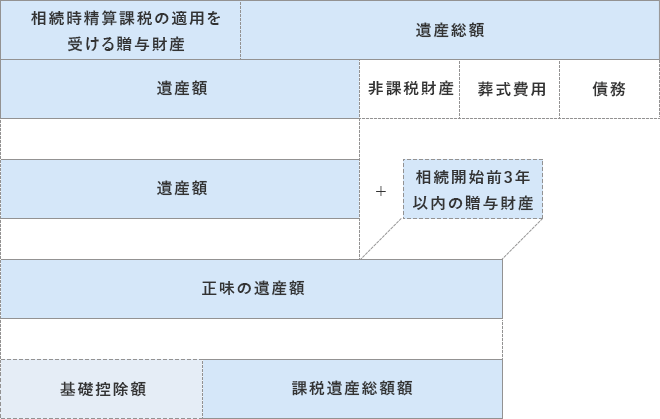

課税遺産総額の計算

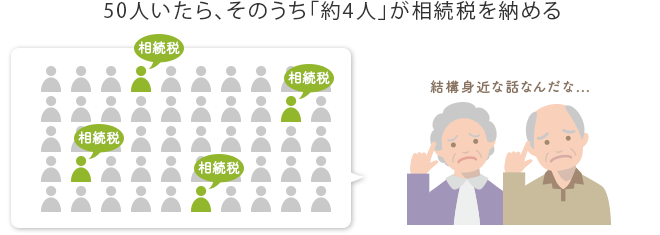

平成27年の法改正により、相続税の発生率が大幅に増えました

死亡者数に対する相続税の課税件数の割合をみた場合、平成28年では8.1%となっており、約12人に1人の割合で相続税を納めている計算となります。平成26年では4.4%で約22人に1人の割合であったが、平成27年以降は相続税の基礎控除額が縮小されたことで、課税される人の割合が増加しました。

| 死者数(人) | 相続税の課税件数(人) | 相続税の課税があった被相続人の割合(%) | |

|---|---|---|---|

| 平成26年 | 1,273,004 | 56,239 | 4.4 |

| 平成27年 | 1,290,444 | 103,043 | 8 |

| 平成28年 | 1,307,748 | 105,880 | 8.1 |

※(国税庁「相続税の申告状況について」・死者数は「厚生労働省「人口動態統計」より)

相続税の計算

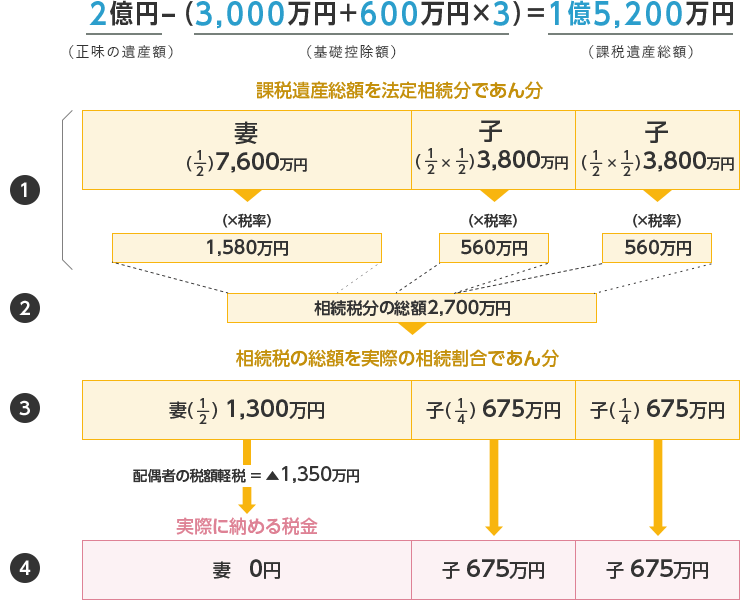

正味の遺産額が2億円で、妻と子2人が法定相続分どおりに相続した場合

- 課税遺産総額を法定相続分どおりに取得したものと仮定して、それに税率を適用して各法定相続人別に税額を計算します。

- ①の税額を合計したものが相続税の総額です。

- ②の相続税の総額を、各相続人、受遺者及び相続時精算課税を適用した人が実際に取得した正味の遺産額の割合に応じてあん分します

- ③から配偶者の税額軽減のほか、各種の税額控除を差し引いて、実際に納める税額を計算します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超から | 55% | 7,200万円 |

配偶者控除

配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。

ただし、配偶者控除を受けるためには、相続税の申告書の提出が必要です。

相続税をシミュレーションしてみましょう

相続税申告について

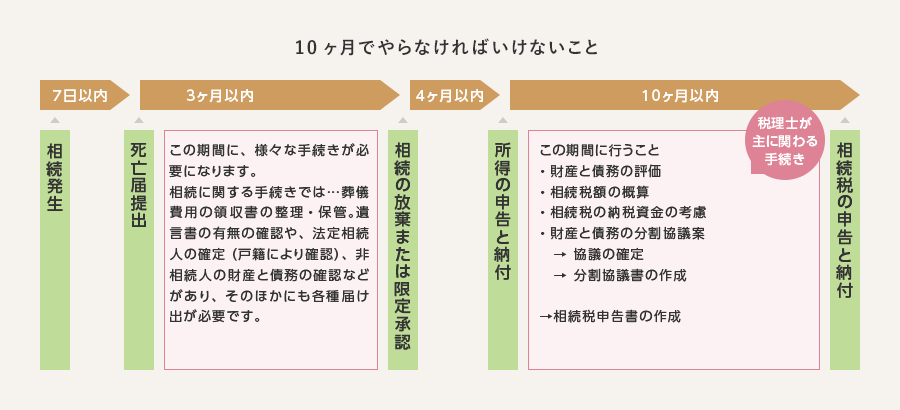

相続税は、相続開始後10ヶ月以内に

税務署に申告しなければなりません。

相続税の申告期限は「故人が亡くなったことを知った日の翌日から10カ月目の日」となっています。

仮に、故人が1月1日に亡くなった場合は、その年の11月1日が申告期限日になります。期限日が土・日・祝日だった場合は、次の平日が期限日です。

「相続があったことを知った」というのは、簡単にいうと親族が亡くなったことを知った日のことです。

遠方に住んでいたり、疎遠となっていたりする場合には、親族が亡くなってかなりの期間がたってから相続の発生を知るということも決して珍しいことではありません。

その場合、お葬式の通知や相続財産の分割協議を行う旨の通知を受けた日の翌日から相続税の申告期限についての日数計算がスタートすることになります。

なお、税金の納付期限も申告期限と同じ日となります。

10ヶ月はあっという間

10か月は結構時間があると思われた方も多いと思いますが、それまでに財産などの全容を把握したり遺産分割協議をまとめたりということをしないといけませんので、手続きに慣れてない人や相続人間で揉めていたりすると、あっという間に10か月過ぎてしまいます。手際よく手続きをしていく必要があるでしょう。期限の延長は2カ月の範囲であれば可能になることもありますが、特殊な事情のときだけです。

また、必要書類も膨大かつ、申告書の記入も複雑です。1人で行うことも時間をかければできなくはないのかもしれませんが、相続手続きは初めてという方が多い中で、効率よく10か月の期間内で手続きを進めるのは困難になることは間違いありません。

かといって相続税を納めないと延滞税や加算税などの重い税金がかかってきます。

相続税も国に収めるべき税金ですから「めんどくさいし、申告しなければバレないだろう」という甘い考えは通用しません。土地や建物などがある場合は、税務署に把握されていますのであらぬ疑いをかけられる前に、正直にキッチリ申告・納付をしていく必要があります。

相続税や、相続手続きにご不安がある方は、専門家へ相談することも検討していきましょう。

期限を過ぎるとペナルティがあります

相続税の申告期限までに何らかの理由により申告ができなかった場合は、通常納めなければならない税金に加えて、延滞税や無申告加算税など追加で税金が掛かります。

相続発生後の流れ税理士に依頼するメリット

相続の申告は自分でできます。しかし、相続専門の税理士に依頼するメリットは小さくありません

所得税の確定申告と同様、相続税も自分で申告することができます。

しかし、相続税の申告というのは、所得税の申告のように毎年あるものではありません。

そのため、相続税の申告の経験したことがある方というのは、ほとんどいません。

経験している方でも1回ないし2回だと思います。

また、相続税の計算は思った以上に複雑で、所得税よりも遥かに間違えやすいのです。

もしも、所得税を間違えて少なく納付してしまったら、そのときは税務署から調査が入って追徴を受ける可能性がありますし、多く納付してしまったらそのときに税務署は何も行ってこないので自分が損をしてしまいます。

家族の誰かが亡くなり相続が発生した場合、まずは税理士に依頼するのがベストです。プロですから、正確・確実に依頼を処理させて頂きます。そして、税理士には代行の権限があるため、必要な書類を集めることも可能です。

相続争いを防ぎ、円満な相続ができる

相続対策で気をつけなければならない点は「相続争い」を防ぐことです。

相続を機に仲の良かった兄弟姉妹間で相続争いが起きてしまい、それ以降、親戚付き合いもなくなってしまったというケースや相続人関係が複雑で話し合いがしにくいケースなどがあります。

このようなことがないための対策も必要です。節税ももちろん大切ですが、それ以前に「相続争い」を防ぐことが重要なのです。

手間、時間の削減

これが自分で行うのであれば、大変な手間になるところを、税理士が代わりに代行してくれるのです。

相続税の申告になれている税理士でも、たくさんの時間がかかります。自分で申告をする場合には、倍以上の時間がかかると思います。ましてや、お仕事している人なら仕事後や休みを削って行いますので、やはり時間がかかります。税理士に代行することによって、大部分の手間は省けることになります。

相続は膨大な書類が必要で、中には厚さ10センチ~30センチもの書類が必要になるケースもあるのです。

税理士に依頼すれば、その点書類集めも非常に楽になります。

代行してくれますし、他にも必要な書類があったらすべてもれなく教えてくれますので、何度も役所に行く手間が省けます。

節税の検討

相続税の申告において、最も重要なのは「財産評価」です。

被相続人が亡くなった時点でどれだけの財産を所有していたかにより、相続税が大きく変わってきます。その財産がいくらの価値があるのか評価するのが「財産評価」です。

財産評価は、財産の種類によって異なり、相続税法と国税庁の財産評価基本通達によって評価されます。財産が預貯金だけなら残高などを確認すればよいのですが、自宅の不動産などがある場合が多いです。

不動産の評価は、難しく自分で評価すると評価額が高くなったりして間違うこともあります。税理士に依頼した場合に、その不動産の特有の減額要素などを検討して、評価額を下げることも可能です。土地など不動産を複数お持ちの場合は税理士に相談した方がよいかと思います。

そのほかにもご自宅の土地の評価を大幅に下げる「小規模宅地等の評価減の特例」や配偶者が相続した場合に相続税額を控除する「配偶者の税額軽減」などの特例も検討してもらえます。

他の専門家への取次も税理士にお願いできる

当事務所は、司法書士・土地家屋調査士・弁護士とも連携しておりますので、当事務所から各種必要な手続きをお願いすることができます。

相続税申告はもちろん、多くの税務案件を各士業と連携しご依頼を受けておりますので、チームプレイも大変よく機能しています。

相続放棄や土地の財産評価などの各種手続きに、いろいろなつながりを利用して的確な処理を行います。

- お仕事の後でも間に合います

- 相続に関するお悩み、お気軽に相談ください